Как да

5 стъпки за избор и анализ на акции

Ние спазваме

Ние спазваме

15 мин четене | Инвестиции

Първата ми инвестиция в акции беше в GME преди няколко години.

Не защото разбирах нещо, просто форумите на Reddit обещаваха космически печалби.

За един кратък момент всичко вървеше нагоре... след това... е, вероятно всички знаете какво стана.

Милиони хора по света ежедневно се опитват да открият следващото ГОЛЯМО нещо, но опитът и времето ни учат, че не съществува инвестиционна стратегия с гарантиран 100% успех.

Това, което съществува са процеси, стратегии и стъпки за избор и анализ на акции, които правят инвестициите по-организирани, рационални и с по-голям шанс за резултат.

В тази статия екипът ни споделя как анализираме акции в 5 стъпки и как и вие да го направите.

Ще научите:

Каква е разликата между фундаментален vs технически анализ на акции.

Прости методи за оценка и избор на акции.

Ключови стратегии за минимизиране на рисковете и максимизиране на възвръщаемостта.

Важно: този материал има информационен характер и не трябва да се тълкува като инвестиционен или финансов съвет.

Фундаментален vs Технически анализ на акции

На първо място, нека споменем двата основни метода за анализ на акции: технически и фундаментален анализ.

Технически анализ.

Този подход се основава на графики, за да открие исторически тенденции или модели в цената на акциите, и да предположи бъдещата посока на цената.

Не разглежда финансовото състояние на компанията, а се фокусира върху краткосрочните промени в цената на акциите.

Фундаментален анализ.

При този подход се разглеждат финансовите отчети на компанията, операциите, състоянието, мениджмънта и отрасъла. Фундаменталните анализатори се питат: какво кара тази компания да работи и каква е истинската ѝ стойност?

При анализ на акции, често се използва комбинация от тези два метода, но обикновено се отделя повече време на фундаменталните данни, тъй като те помагат да се разбере по-пълноценно пазарната оценка на компанията.

5 стъпки за базов фундаментален анализ на акции за по-малко от 10 минути

Използвайте нашия списък с 5 стъпки, за да направите бърз фундаментален анализ на акции, и филтрирате активи, които заслужават по-задълбочен преглед и дори инвестиция.

Важно

Това са базови критерии, които да послужат за филтър. Целта е по бърз и ефективен начин да преценим дали дадена компания заслужава по-сериозно проучване.

Не използвайте този списък като пълно и завършено ръководство за избор на акции. Това е най-вече солидна база за начален преглед.

И започваме:

1. Какви са инвестиционните ни цели?

Всеки преглед и анализ на акции ще бъде безсмислен ако не уточним каква възвръщаемост целим и в какъв срок?

Акциите, подходящи за краткосрочни инвестиции, могат да бъдат по-волатилни и да предлагат по-висока потенциална възвръщаемост при по-голям риск.

И обратно, дългосрочните инвестиции обикновено включват по-стабилни компании, които нарастват плавно във времето.

Важно е да помислите и какво точно целите.

Ако се нуждаете от голяма сума за първоначално плащане след три години, може би ще се ориентирате към акции с по-висок потенциал за бърз растеж.

Но ако сте някой, който спестява за далечно пенсиониране, може би ще предпочетете акции с дивиденти, за да реинвестирате и увеличите възвръщаемостта с времето.

2. Можем ли да получим желаната възвръщаемост?

Ако в първата стъпка сме определили, че целим 20% средна годишна възвръщаемост за следващите 10 години, трябва първо да проверим представянето на акцията досега.

Историческите резултати не са показателни за бъдещи такива, но могат да дадат представа за волатилността и моделите на растеж на акциите.

Миналото представяне като индикатор

Ако компанията не е показвала подобни резултати в миналото, шансовете това да се случи в бъдеще са малки.

И така, нека проверим акцията наNVIDIA.

Отваряме Google.

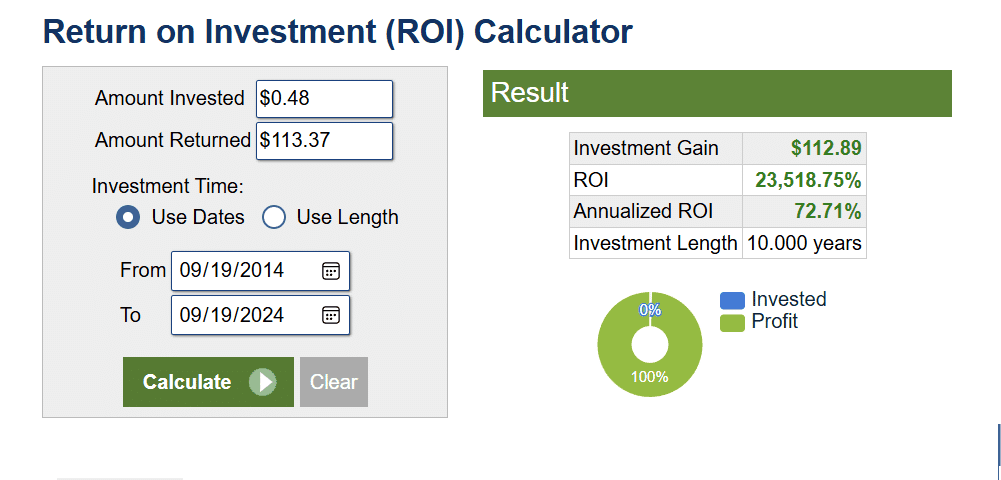

Търсим акцията на NVIDIA и преглеждаме графиката, за да открием цената ѝ преди 10 години. 0,48 USD.

В този случай, възвръщаемостта ясно е доста повече от 20%, но за всяка друга акция, ето какво правим:

Отваряме ROI калкулатор.

Записваме цената от преди 10 години в полето "Amount invested".

Записваме цената сега в полето "Amount returned".

Настройваме началната дата и сегашната дата (период от 10 години).

Виждаме дали годишният резултат отговаря на очакванията ви.

Ако отговорът е положителен, продължаваме със следващите стъпки.

Ако е отрицателен, може би е по-добре да се ориентираме към друга акция.

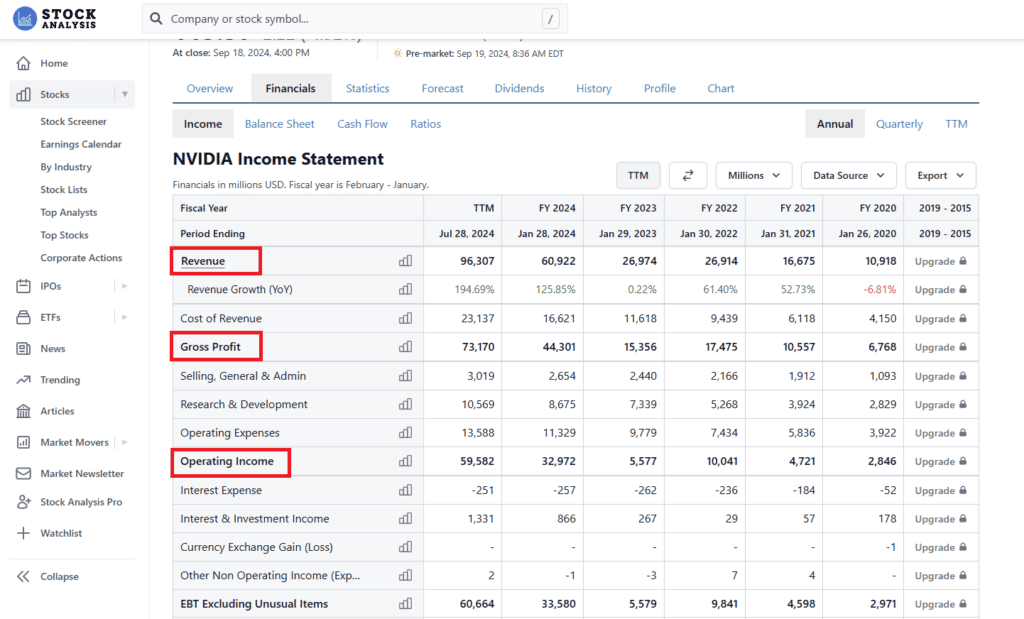

3. Как изглеждат финансовите отчети?

Данни за финансите на компаниите може да откриете свободно онлайн в сайт като StockAnalysis.

Първите критерии, които ще проверим са: развитието на оборота (revenue), брутната печалба (gross profit) и оперативния приход (operating income).

Откриваме тези данни в раздела Financials и следим движението на:

Растежа в оборота

Растежа в брутната печалба

Растежа в оперативния приход

Ако показателите във всички тези графи се движат сходно нагоре исторически, това е добър знак и можем да преминете към следващата стъпка.

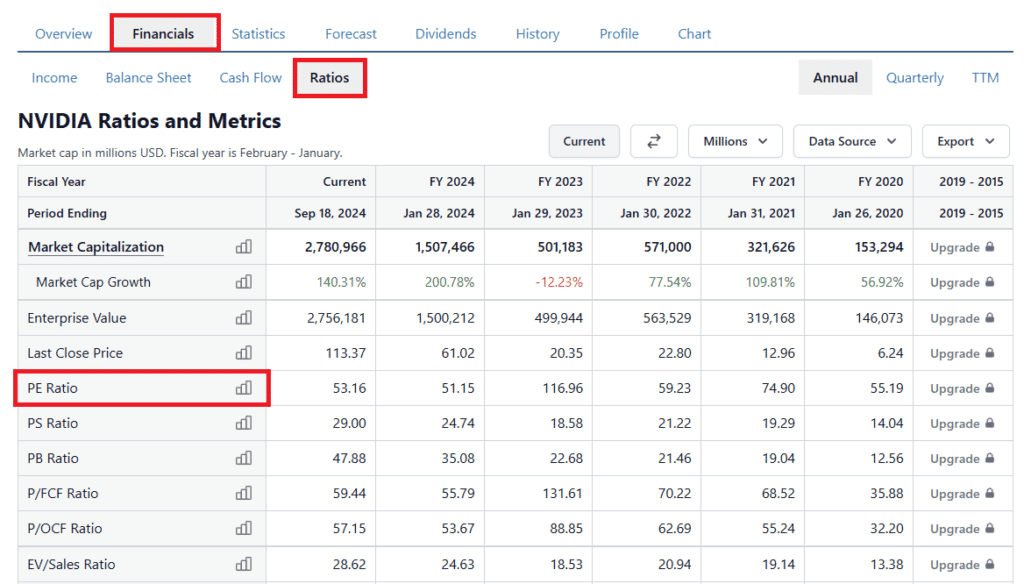

→ Съотношение цена/печалба (P/E)

Този фундаментален показател помага да се определи дали дадена акция е надценена или подценена в сравнение с нейните печалби.

Той помага на инвеститорите да разберат колко плащат за 1 долар от печалбата на дадена компания.

Нисък P/E - знак за подценяване

Ако всички други фактори са равни, по-нисък P/E може да означава, че акциите са подценени.

Например, ако коефициентът P/E на компания X е 15, докато средният за индустрията е 25, тя може да се счита за изгодна сделка.

В сайта на StockAnalysis тази информация се намира в раздел Financials -> Ratios.

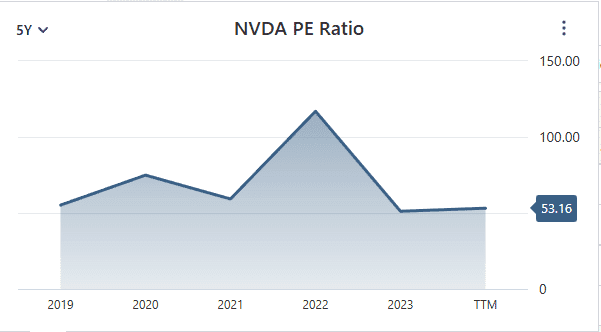

Тъй като разглеждаме компанията NVIDIA, нейната графика изглежда така:

P/E съотношението на NVIDIA, към момента на писане на тази статия, е 53.16.

Тази стойност може да се тълкува по различен начин според контекста и стратегията на инвеститора.

Например, средната P/E стойност за технологичния сектор е 44.3 и това може да означава, че P/E на NVIDIA е завишено.

Но не винаги е така

Коефициентът P/E зависи също от перспективите за растеж на компанията, а компаниите с висок растеж като NVIDIA често имат по-високи коефициенти P/E.

Макар коефициентът P/E да е полезен инструмент за сравняване на стойността, не го използвайте самостоятелно.

Отбележете стойността на акцията

Отбележете стойността за акцията, която обмисляте, и обърнете внимание на следващите стъпки.

→ Движение на печалбата на акция (EPS Earnings-per-share)

Увеличаването на печалбата на акция е добър показател, че компанията подобрява рентабилността си.

Откриваме EPS информацията малко по-надолу в Income Statement.

Движението на печалбата през последните няколко години ни помага да преценим дали рентабилността на компанията се повишава, намалява или пък е стабилна.

В случая на NVIDIA, рентабилността като цяло се повишава.

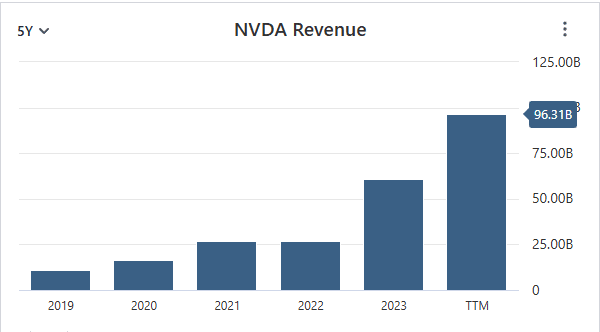

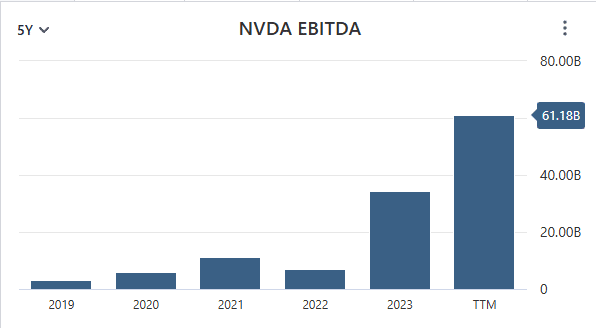

→ Как изглежда EBITDA?

EBITDA означава Earnings Before Interest, Taxes, Depreciation and Amortization или на български Печалба преди лихви, данъци, обезценяване и амортизация.

Годишното увеличение на аспекти като оперативния доход или EBITDA показва подобряване на оперативната ефективност и финансовото състояние на компанията.

В нашия пример с NVIDIA, EBITDA е с предоминираща тенденция за растеж (с рекорд през 2023), така че го приемаме добре и продължаваме.

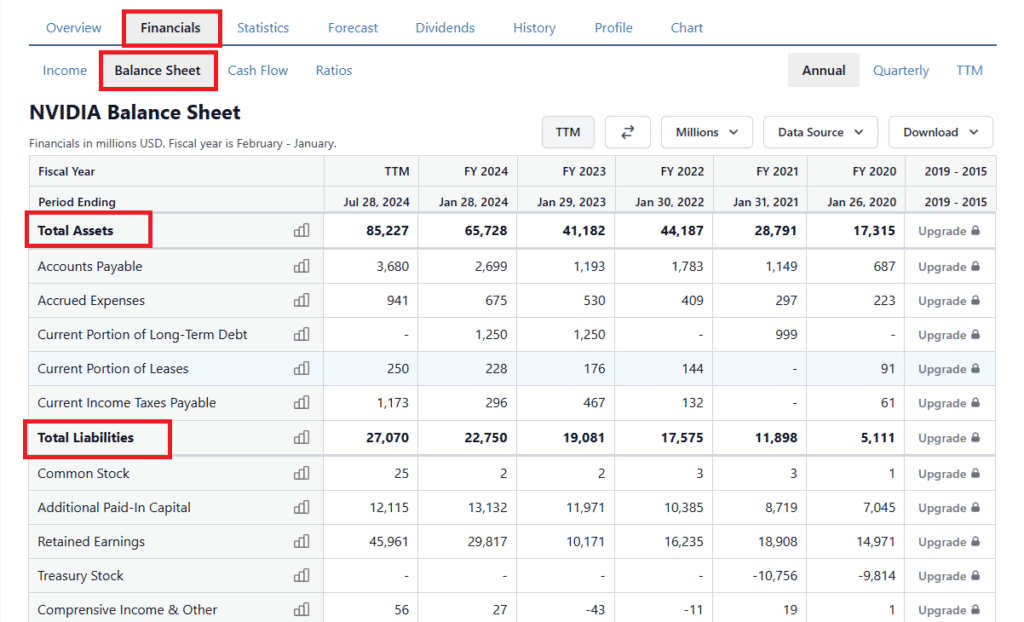

4. Проверяваме балансовия отчет на компанията

Следващите критерии, на които обръщаме внимание при избор и анализ на акции, се намират в балансовия отчет на компанията.

→ Активи vs Пасиви (Assets vs Liabilities)

Връзката между активите и пасивите на дадена компания е важна при анализа на акции, защото:

Ако пасивите надвишават активите, това може да е признак за финансови затруднения. И обратно, дружество, което има значително повече активи, отколкото пасиви, обикновено се счита за финансово здраво.

Съотношението между текущите активи и текущите задължения, е известно като коефициент на ликвидност. То е мярка за способността на компанията да покрива краткосрочните си задължения. По-високото съотношение показва по-добра ликвидност, което е положителен знак за инвеститорите.

Рентабилност: Връзката между активите и пасивите може да повлияе на коефициентите на рентабилност. Например, високата възвръщаемост на активите (съотношението нетна печалба към обща сума на активите) показва, че дружеството използва ефективно активите си, за да генерира печалба.

Използвайки сайта на StockAnalysis, откриваме информацията в раздела за балансов отчет.

В нашия случай с NVIDIA, виждаме, че броят на общите активи е почти 3 пъти, колкото пасивите.

Това е отличен сигнал за финансово здраве на компанията и спокойно продължаваме към следващия критерий.

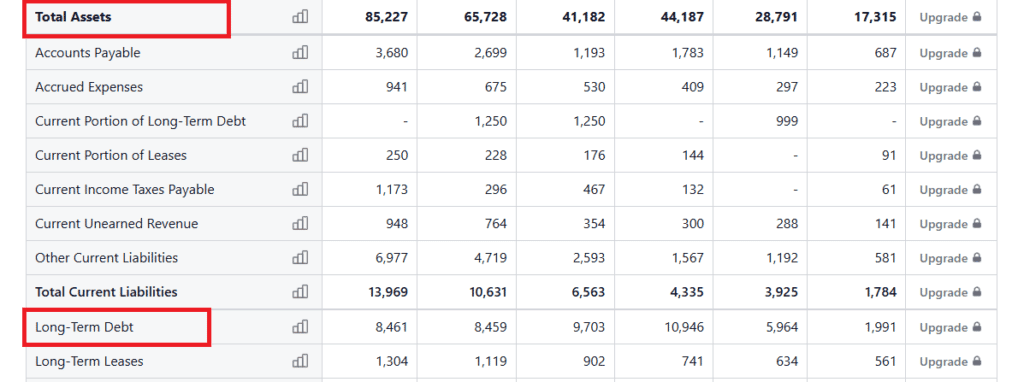

→ Ръст на активите спрямо дългосрочния дълг

Сега нека сравним, общите активи спрямо дългосрочния дълг.

Компания, която увеличава активите си по-бързо от дълга си, обикновено намалява риска и укрепва финансовата си основа.

NVIDIA увеличава активите си много по-бързо, отколкото дълга си.

Дори през последните две години се наблюдава намаление на дълга, така че и тази метрика е отлично изпълнена.

Към дългосрочния дълг е добре също да съпоставим и оперативния паричен поток.

→ Оперативен паричен поток (cash flow from operations)

В идеалния случай цифрата тук трябва да бъде положителна и нарастваща.

Това показва, че основните бизнес дейности на дружеството генерират достатъчно парични средства за поддържане на операциите.

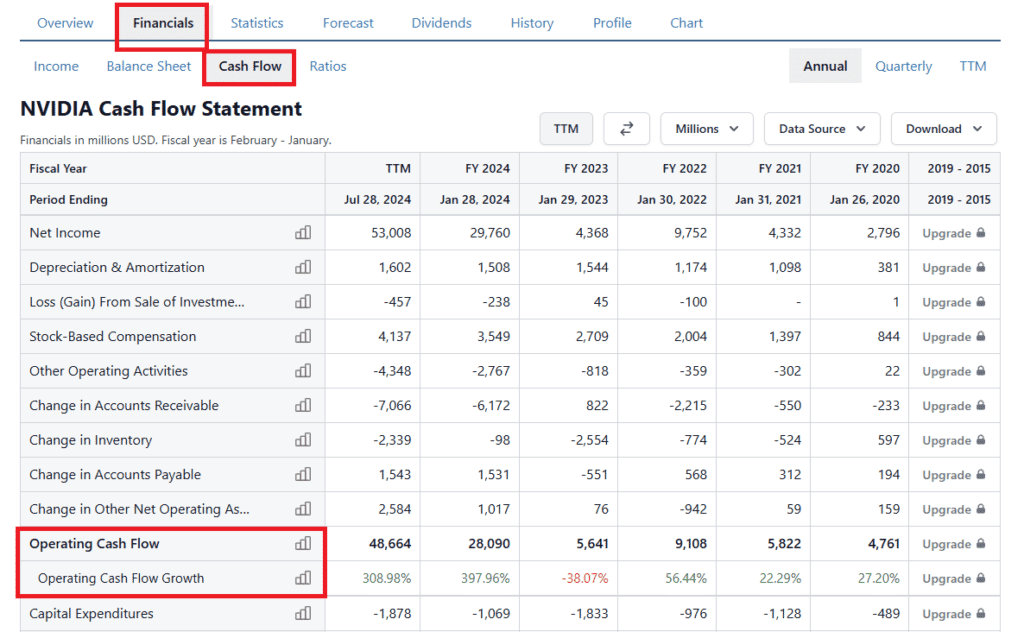

Тази информация се намира във Financials → Cash Flow.

Отново наблюдаваме стабилен растеж.

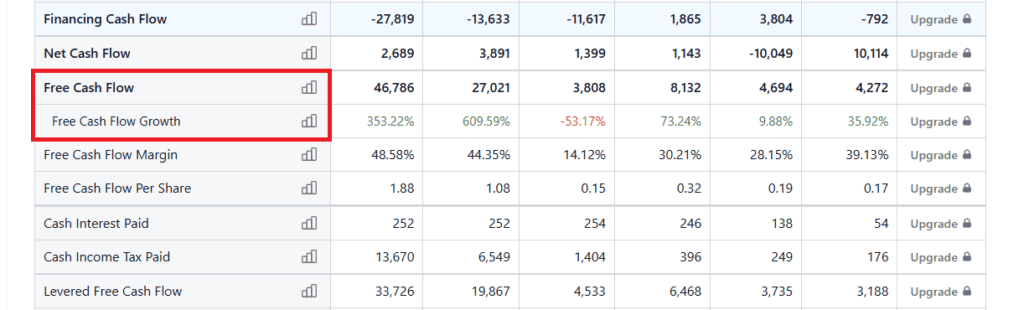

→ Движение на свободния паричен поток

Този показател трябва да бъде положителен и нарастващ.

Чрез него може да се види способността на дружеството да финансира разширяването си, да изплаща дивиденти или да намалява дълга си без външно финансиране.

В случая на NVIDIA той изглежда така:

→ М арж на нетната печалба vs референтни стойности за сектора

Маржът на нетната печалба и секторните бенчмаркове са важни при оценката на дадена акция поради следните причини:

Маржът на нетната печалба е ключов показател за рентабилността на компанията. По-високият марж на нетна печалба означава, че компанията е по-ефективна в преобразуването на приходите в реална печалба и добре контролира разходите си, следователно печели повече пари.

Референтните стойности за сектора са средни стойности, които представят резултатите на целия пазар или сектор.

Сравняването на показателите на компанията със секторните еталони осигурява ценен контекст.

- Например, високият марж на нетната печалба на компанията може да изглежда добре, но ако средната стойност за сектора е още по-висока, компанията може да не се представя толкова добре, колкото нейните колеги.

- По подобен начин, ниският марж на нетната печалба може да изглежда лош, но ако средният показател за сектора също е нисък, това може да се дължи по-скоро на предизвикателства в целия отрасъл, отколкото на специфични за дружеството проблеми.

За да изчислим маржа на нетната печалба, използваме формулата (Нетна печалба / Оборот) х 100 или (Net income/Revenue) x 100.

В случая на Nvidia, това е (53,008 / 96,307) x 100 = 55.04%.

Знаем, че за технологичния сектор и по-конкретно за индустрията, в която NVIDIA се намира, Net profit margin от 2023 е около 15%.

Представянето на NVIDIA е отлично и продължаваме напред.

→ Какъв е маржът на паричния поток?

Маржът на паричните потоци от дейността е ключов финансов показател, който предоставя ценна информация при анализа на акции.

Той е индикатор за рентабилност, финансово здраве, качество на инвестицията, а сравнението му между компаниите в един и същи отрасъл може да даде представа за относителната оперативна ефективност.

За да го изчислим, използваме формулата (Cash flow from operations / Revenue) х 100.

В случая на NVIDIA, изглежда така: (48,664 / 96,307) х 100 = 50,53%.

Този висок марж показва стабилна и ефективна дейност, която ефективно превръща продажбите в парични средства.

Всички показатели от анализа ни до този момент дават позитивни сигнали и стигаме до един съществен момент.

→ Надценена или подценена е компанията?

Време е да определим дали цената на акцията в момента е реална за стойността ѝ, надценена, или в най-добрия случай - подценена.

За целта могат да се използват различни модели, но най-употребяваният се нарича DCF (Discounted Cash Flow).

Важно

Hе тълкувайте резултатите от DCF като 100% гаранция за качеството на дадена инвестиция.

Най-успешният индивидуален инвеститор в света Уорън Бъфет казва, "ако стойността не е очевидна - отхвърлете възможността и преминете към следващата. Ако стойността е очевидна - калкулаторът няма да ви даде повече!"

В интернет съществуват безлатни онлайн наръчници за изготвяне на собствени DCF модели.

Все пак ако нямате време за сложните формули на DCF модела, ще ви покажем няколко онлайн калкулатори, които да автоматизират изчисленията за вас.

Този на Finology изисква ръчно да въведем някои данни от финансовия отчет на компанията, докато в този на Alphaspread просто трябва да въведем името на компанията.

В случая за base case scenario с NVDA, получаваме:

Още веднъж, предупреждаваме: не се доверявайте сляпо на получения резултат.

Крайното решение за инвестиция зависи от общото представяне на всички финансови показатели, разбирането ни за бизнеса и сектора, 10k отчета на компанията, взимането предвид на макроикономически фактори и други.

Ползите от методичния анализ

Използването на тези стъпки и отделянето на малко време за разбиране на показателите и на изводите от тях, ще подобри значително способността ви да избирате перспективни акции.

Според вас и резултатите за NVIDIA, които споделихме до този момент, какво е мнението ви:

Предупреждение за инвестиционни рискове

Не забравяйте, че анализът на акциите е свързан с време и усилия, а инвестициите винаги крият риск.

Препоръчително е да направите задълбочено проучване или да се консултирате с финансов съветник, преди да вземете инвестиционно решение.

5. Анализираме качествените метрики

Качественият анализ изследва показатели, които са трудни за количествено определяне, но могат да бъдат от ключово значение.

Например:

Качество на управлението: Оценете ефективността на ръководството на компанията и неговите постижения.

Конкурентни предимства: Има ли компанията уникална позиция в отрасъла, която я отличава от конкурентите?

Позиция в отрасъла: Каква е позицията на компанията в отрасъла ѝ и има ли потенциал за растеж?

Бъдещи перспективи: Разгледайте потенциала на компанията за иновации и нейните стратегии за бъдещ растеж.

Тези качествени фактори помагат да получим по-цялостна представа за потенциала за успех на дадена компания.

Това може да доведе до по-информирани и потенциално по-успешни инвестиционни решения.

Няколко насоки за управление на риска

Хората обичат да крият истината, но нека не я пестим: шансът първата ви инвестиция да е триумф е абсолютно минимален.

И в това няма нищо необичайно или лошо. Просто трябва да сте подготвени психически.

Всъщност психологията свързана с инвестирането е почти толкова важна, колкото и уменията да анализираме и избираме възможности.

Ето някои златни правила, които ще ви помогнат да защитите парите и инвестициите си, и да постигнете финансовите си цели.

Помнете, че нищо не е гарантирано

Цените на акциите могат да варират в широки граници заради икономически промени, политически събития и настроения на пазара.

Предвидете, че този вид инвестиция не е краткосрочен и инвестирайте единствено капитал, който със сигурност няма да ви потрябва през следващите 5-10 години.

Фокусирайте се върху компании, които разбирате

Познаването поражда доверие.

Избягвайте сектори или компании чиито бизнес модели и пазари не разбирате.

Залагането на познати сектори и модели ще ви помогне да прецените по-добре дългосрочната им жизнеспособност и да реагирате интелигентно на пазарните промени.

Проучете дали дадена компания има конкурентно предимство

Търсете компании с ясно изразено конкурентно предимство, като например превъзходна технология, силна търговска марка или регулаторни бариери, които ги защитават от конкуренцията.

Тези фактори могат да осигурят буфер срещу пазарни спадове и да повишат дългосрочната възвръщаемост.

Диверсифицирайте портфейла си

Не слагайте всичките си яйца в една кошница.

Диверсифицирането на портфейла ви между различни акции, сектори и дори видове активи (облигации, недвижими имоти и др.) може да намали риска от значителни загуби.

Продължавайте да се учите и да се информирате

Светът на инвестициите непрекъснато се развива.

Продължавайте да се информирате за финансовите новини, пазарните тенденции и новите инвестиционни стратегии и усъвършенствайте непрекъснато подхода си.

Вижте също:

Как да купя акции на Apple?

Как да си купя акции на Тесла?

Акции с дивиденти

Коментари

Само регистрирани потребители могат да оставят коментари.