Рефинансиране на кредит: кога и как да го направите?

Ние спазваме

Ние спазваме

- Какво е рефинансиране на кредит

- Кога рефинансирането е добра идея

- Какво трябва да имате предвид и защо невинаги е удачно

Намерете вашия заем

От 2014, Financer е помогнал на 60 253 души да вземат по-добри финансови решения.

Вашият резултат

Filters

Филтри

Въпреки че се стремим да поддържаме данните актуални, не можем да гарантираме пълната точност на дневна база

Правилното рефинансиране на кредит ще ви спести време, пари и нерви.

Защо да плащате по-високи лихви и такси, ако можете да рефинансирате вашия заем и да предоговорите условията си?

Въпреки това не всяка възможност за рефинансиране на кредит е удачна. Тук обсъждаме кои са особеностите на рефинансирането, кога е подходящо и как да предоговорите вашия заем.

Рефинансиране при влошена кредитна история

Ако търсите рефинансиране, но имате лоша кредитна история, възможностите за вас ще бъдат по-ограничени.

Решение може да ви предложи дружеството Кредит Тръст.

Те отпускат заеми обезпечени с имот на стойност между 5,000 лв (2556,48 €) и 5,000,000 лв (2 556 470,19 €) на хора с влошена кредитна история, множество задължения и без възможност за доказване на доходите.

Използвайте Financer, за да заявите безплатно запитване за заем с Кредит Тръст чрез следващия бутон.

Какво е рефинансиране на кредит?

Рефинансирането на кредит е финансова стратегия, при която заемате нов кредит с по-изгодни условия, за да изплатите съществуващ дълг.

Това е като да рестартирате вашия кредит, но с по-добри параметри.

Например, ако имате кредит с 10% лихва, рефинансирането може да ви даде възможност да го замените с нов кредит с 7% лихва, и да спестите сериозно в дългосрочен план.

Рефинансирането може да ви спести лихва и да улесни условията

Правилното рефинансиране ще ви помогне да намалите лихвата, подобрите графика на плащанията и олекотите някои други клаузи от вашия договор.

Най-често кредитополучателите търсят рефинансиране при промяна в лихвената среда.

Най-важното за рефинансиране на кредит

За рефинансиране говорим, когато се преразглеждат условията на съществуващ заем, (лихвени проценти, график за плащане или други), с цел промяна и най-вече подобрение.

Кредитополучателите са предразположени да търсят рефинансиране, когато лихвените проценти падат.

Рефинансирането преоценява кредитното задължение и погасителния план.

Рефинансиране се търси най-често за потребителски кредити, ипотечни кредити, заеми за автомобили и студентски заеми.

Кога може да се регфинансира кредит?

Рефинансирането на кредит може да донесе значителни ползи, ако се приложи в правилния момент.

Най-срещаните цели при рефинансиране на кредит са:

Сваляне на лихвения процент.

Смаляване на месечните вноски.

Намаляване на броя на плащанията.

Промяна в продължителността на заема.

При рефинансиране на ипотека: преминаване от фиксирана лихва към плаваща и обратното.

Ето кога е особено изгодно да обмислите рефинансиране:

При спад в пазарните лихвени проценти: Ако лихвените проценти са паднали с поне 1-2 процентни пункта от момента на вземане на първоначалния кредит. Пример: Ако сте взели ипотечен кредит преди 5 години с лихва 6%, а сега банките предлагат подобни кредити с 4% лихва, рефинансирането може да ви спести хиляди левове.

При нужда от промяна в срока на кредита: За удължаване на срока: Ако месечните вноски са станали непосилни и искате да ги намалите. За съкращаване на срока: Ако финансовото ви положение се е подобрило и искате да изплатите дълга по-бързо.

При желание за промяна на вида лихвен процент: От променлив към фиксиран: Ако очаквате покачване на лихвите и искате предвидимост в плащанията. От фиксиран към променлив: Ако лихвите падат и искате да се възползвате от по-ниски ставки. Пример: Преминаването от 5% фиксирана лихва към 3.5% променлива може да спести значителни суми, но носи риск от бъдещо покачване.

При консолидиране на множество кредити: Ако имате няколко кредита с различни лихви и срокове. Обединяването им в един кредит може да опрости управлението на дълга и потенциално да намали общата лихва. Пример: Консолидиране на кредитна карта с 18% лихва, потребителски кредит с 12% и овърдрафт с 15% в един кредит с 9% лихва.

При промяна в личните обстоятелства: Например, развод или раздяла, когато искате да премахнете съдлъжник от кредита. Или пък сте получили наследство или неочаквана печалба, която ви позволява да погасите част от главницата и да предоговорите условията.

При наличие на значителни такси по текущия кредит: Ако настоящият ви кредит има високи месечни или годишни такси за обслужване. Пример: Замяна на кредит с годишна такса от 100 лева (51,13 €) с такъв без годишна такса може да спести 1000 лева (511,30 €) за 10 години.

Може би не е нужно да го казваме, но всяко рефинансиране трябва да бъде внимателно обмислено.

Препоръчваме ви да направите подробни изчисления и да включите всички разходи по рефинансирането (такси за предсрочно погасяване на стария кредит, такси за отпускане на новия, нотариални такси при ипотеки и т.н.), за да сте сигурни, че промяната ще донесе реални ползи в дългосрочен план.

Видове рефинансиране на кредит

Съществуват няколко вида рефинансиране на кредит.

Ето кои са най-популярните:

Предоговаряне на лихва и срок

Това е най-често срещаният вид рефинансиране на кредит.

При него, кредитът се предоговаря или оригиналният заем бива изплатен и заменен от нов, който изисква по-малки разноски.

Ако банката ви откаже, потърсете по-добра оферта от конкурент

Дори и сегашният ви кредитодател да не е склонен да предоговаря, някой от конкурентите му може да бъде готов да ви предложи по-изгодни условия, особено ако имате положителна кредитна история.

Предоговарянето на лихва и срок е популярно сред ипотечните кредити, тъй като това са задължения за голям период от време.

Кредитополучателят може да поиска нова оценка на имота и така да подобри условията по съществуващия си заем.

Внимание: нов кредит с по-висока сума може да увеличи задължението ви

Внимавайте, при преразглеждането на кредита могат да ви предложат да го замените с нов с по-голяма стойност. Обмислете добре. По този начин задължението ви ще нарастне и крайният разход ще се увеличи.

Консолидация на задължения

Клиентът търси нов заем, с който да погаси няколко стари задължения, и така да подобри условията чрез обединение на цялото задължение в едно.

Това е добра стратегия, когато имате няколко кредита, всеки обвързан с множество такси.

Консолидацията им в един заем ще направи изплащането по-леко и ще ви позволи да общувате само с един кредитодател вместо с няколко.

Изплащане на част от кредита

Рефинансиране може да се предоговори и тогава, когато кредитополучателят изплаща накуп значителна част от задължението си.

В замяна кредитодателят предлага по-изгодни условия за бъдещето и така поощрява неговите усилия и сериозност към поетия ангажимент.

Получаване на допълнителни средства

Ако имате нужда от нова сума пари, можете вместо да кандидатствате за нов заем, да рефинансирате настоящия си и да получите допълнително финансиране.

Често се среща при обезпечените заеми, когато стойността на обезпечението се е повишила.

Внимание при рефинансиране

Имайте предвид, че този вид рефинансиране често идва с нови такси и по-висока лихва, затова добре обмислете и проучете преди да предприемете действия.

След колко време мога да рефинансирам кредит?

Времето, след което можете да рефинансирате кредит, зависи от фактори като вида на кредита, политиките на банките и вашата лична финансова ситуация.

При ипотечни кредити

Минималният период за рефинансиране на ипотечни кредити е обикновено 6-12 месеца след получаването на първоначалния кредит.

Оптималният период е 2-3 години, когато сте изградили достатъчно капитал в имота.

Важно е да знаете, че някои банки изискват да сте изплатили поне 20% от главницата, преди да разгледат молба за рефинансиране.

При потребителски кредити

Минималният период при рефинансиране на потребителски кредит за някои банки е след 3-6 месеца.

Препоръчителният период е от поне 1 година, за да докажете добра платежоспособност.

Най-честите фактори за по-ранно рефинансиране са подобрение в кредитния рейтинг или увеличение в доходите.

Пример: Ако сте взели потребителски кредит за 10,000 лева (5112,96 €) и след 6 месеца получите повишение, което увеличава заплатата ви с 30%, можете да опитате да рефинансирате по-рано.

При бързи кредити

Теоретично можете да потърсите рефинансиране на бързи кредити веднага щом намерите по-изгодна оферта.

Сред предизвикателствата тук е, че много банки гледат скептично на рефинансирането на бързи кредити, особено ако са няколко.

При автокредити

Типичният период, след който можете да потърсите рефинансиране на автокредити е, 12-24 месеца след получаване на кредита.

Съображения: Трябва да имате положителен капитал в автомобила (стойността му да е по-висока от оставащия дълг).

За да илюстрираме, ако колата ви струва 30,000 лева (15 338,89 €), а дългът е 25,000 лева (12 782,41 €), вероятно е добър момент за рефинансиране.

Важни фактори, които влияят на времето за рефинансиране

Такси за предсрочно погасяване: Проверете дали текущият ви кредит има такси за предсрочно погасяване и кога изтичат. Пример: Ако имате 3% такса през първите 3 години, може да е по-изгодно да изчакате изтичането на този период.

Пазарни условия: Следете тенденциите в лихвените проценти. Ако лихвите падат бързо, може да е разумно да действате по-рано, отколкото планирате.

Лични финансови цели: Ако целите ви се променят (например, искате да изплатите кредита по-бързо), това може да оправдае по-ранно рефинансиране.

Промени в законодателството: Понякога промени в законите могат да създадат благоприятни условия за рефинансиране.

Съветваме ви да си създадете календар за преглед на кредитите.

Например, на всеки 6 месеца да преглеждате условията по текущите си кредити и да ги сравнявайте с офертите на пазара. Това ще ви помогне да уловите точния момент за рефинансиране.

Помнете, че макар да е възможно да рефинансирате кредит сравнително скоро след получаването му, ключът е в баланса между потенциалните спестявания и разходите, свързани с процеса на рефинансиране.

Винаги правете подробни изчисления, за да сте сигурни, че рефинансирането ще донесе реална финансова полза.

Кандидатстване за рефинансиране

Ако вече сте претеглили плюсовете и минусите и сте решили, че искате да продължите по своя път към рефинансиране на кредити, ето какви стъпки може да следвате:

Сравнете оферти

Също както бихте подходили и към всеки друг заем, когато търсите рефинансиране на кредити, удачно е да прегледате наличните оферти на пазара. По този начин ще си гарантирате, че сте наясно с актуалните лихвени проценти, за какъв процент можете да се класирате и кой е най-благоприятният период на изплащане и управление на месечните плащания. Съвет: Започнете като се допитате до сегашния си кредитодател и сравнете кредити на Financer.

Проучете репутацията на кредитодателя

Ако обмисляте да се ангажирате с изцяло нов кредитодател, то проучете добре тяхната репутация. Важно е да можете да им се доверите и да знаете, че са професионални в своето отношение. Вижте мнения на други потребители и дори се пробвайте да се свържете с тях сами, за да проверите нивото им на обслужване на клиенти.

Проверете своята кредитна оценка

Вашата кредитна оценка е от съществено значение, особено ако се каните да кандидатствате за рефинансиране от банка. Кредитоспособността ви влияе върху условията, които ще ви бъдат предложени и е добре да знаете дали банките ви считат за достатъчно надежден клиент. Една част от тази кредитна оценка се изготвя на базата на кредитната ви история. При нужда, може да консултирате вашата безплатно чрез справка в Централния кредитен регистър. Повече информация за процеса, може да откриете тук.

Проучете таксите

Проверете в сегашния си договор или консултирайте с кредитодателя си с какви такси е обвързано евентуалното по-ранно изплащане на заема. Понякога тези такси могат да са толкова високи, че предоговорените условия, макар и по-добри, да не съумеят да компенсират.

Кандидатствайте

Ако след всички предишни стъпки сте сигурни, че сега е правилното време за вас да кандидатствате за рефинансиране на кредит, то изберете няколко компании и попълнете молба към тях.

Прегледайте получените оферти и изберете

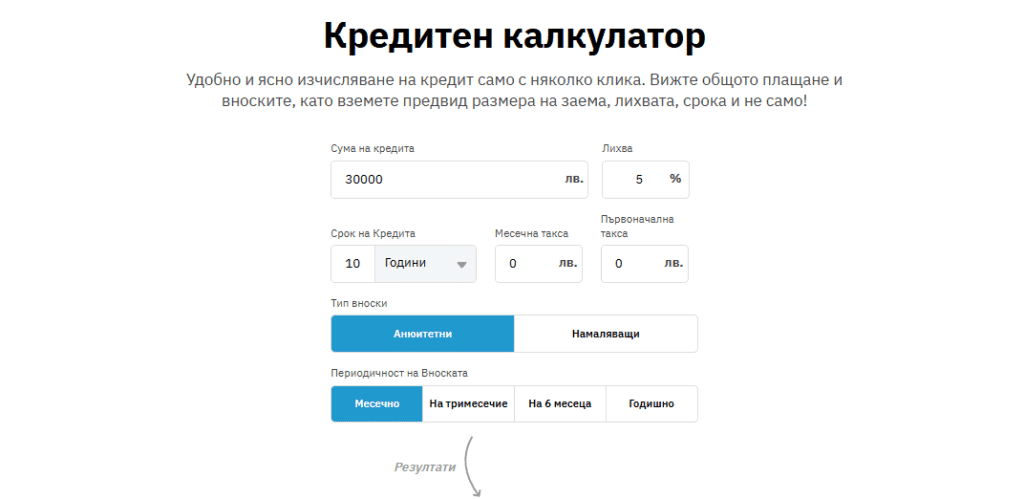

Използвайте безплатния калкукатор на нашия сайт, за да пресметнете реалната нова стойност на вашия заем и видите точните месечни разбивки. Кредитодателят най-често ще се старае да представи в добра светлина това, което е изгодно за него. Уверете се, че вашите интереси са защитени.

Предимства и недостатъци на рефинансирането

Интернет може да остави човек с впечатление, че рефинансирането на кредит винаги е отлична идея.

Не оставяйте да ви заблуди, като всеки друг финансов инструмент и този си има своите плюсове и минуси.

Предимства при рефинансиране на кредит

Можете да получите по-малки месечни вноски и по-нисък лихвен процент

Можете да превърнете договор с плащава лихва в договор с фиксирана лихва и така да получите по-голяма предвидимост на задълженията

Можете да намалите срока на кредита, като по този начин спестите от общата сума на лихвите

Можете да получите достъп до допълнителни средства за някоя спешна нужда

В зависимост от предоговорения кредит, възможно е да получите гратисен период от няколко месеца - това е особено благоприятно ако сменяте работата си, квартирата си или просто приходите ви са сезонни

Минуси на рефинансиране на кредит

Ако предоговорите фиксирана лихва към вашия кредит и лихвените проценти в последствие се понижат, няма да можете да се възползвате от спада

При предоговаряне на по-кратък срок, месечните вноски се увеличават и макар да спестявате от крайната сума за лихви, ежемесечно за определен период от време, ще имате по-големи разходи

Ако договорите по-ниска лихва, но по-дълъг срок, в крайна сметка изплащаната сума може да надвиши общата, която плащате при по-високия лихвен процент

Пример за рефинансиране на кредит

Ето един хипотетичен пример, как поняког а по-ниският лихвен процент подвежда кредитополучателя и той се съгласява в действителност да плати повече.

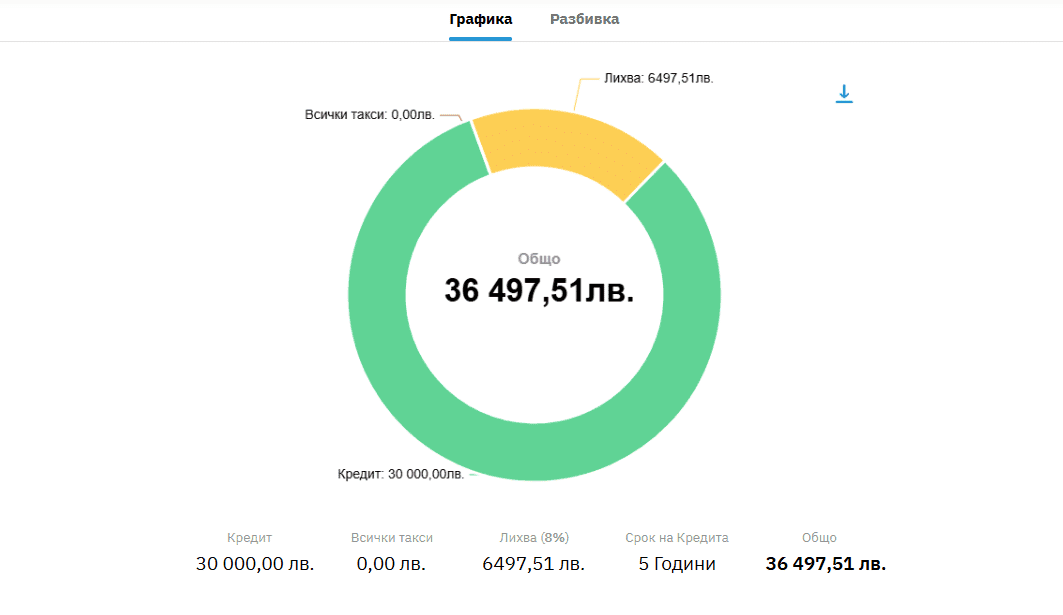

Петър има потребителски заем от 30,000 лева (15 338,89 €) с 8% лихва за срок от 5 години.

Без да включваме никакви други такси и като избираме анюитетен тип вноски, ето каква е крайната стойност на неговото задължение.

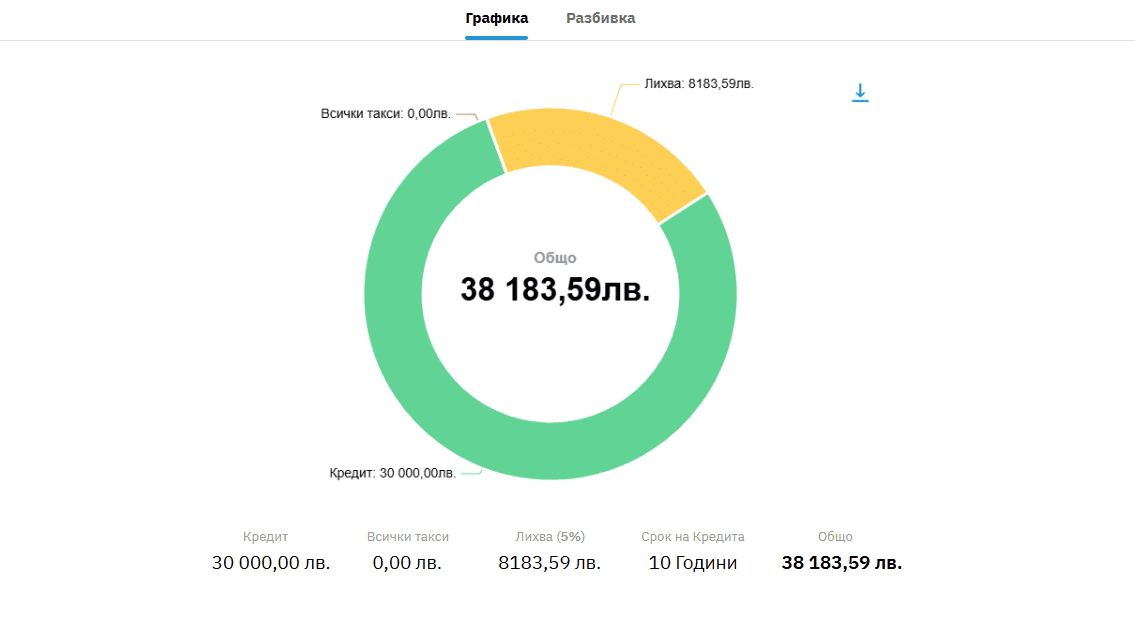

Сега да речем, че Петър преговаря с банката и тя му предлага сваляне на лихвата на 5% и увеличаване на срока на 10 години.

Той се съгласява и щастлив споделя на приятелите си.

Един от тях обаче е скептичен и решава да провери. Отваря кредитния калкулатор на Financer и прави следната справка:

Отново със същите параметри (и без подробности за такси), само за секунди, резултатът е налице.

Оказва се, че Петър е оскъпил заема си с цели 1 686,08 лева (862.08 €).

От друга страна, ако целта на Петър е намаляване на месечната вноска с минимално крайно оскъпяване, с няколко клика в калкулатора, се разбира, че 4% лихва биха били много по-удачни за предложения 10 годишен срок.

Проверка на хипотетични примери

Представените ситуации са хипотетични.

Но е важно да проверявате крайната стойност на вашия заем и подробностите около месечните вноски.

Financer предлага най-модерният безплатен кредитен калкулатор в България.

Възползвайте се от него и щом получите оферта за рефинансиране, въведете данните на страницата и проверете сами.

Документи при рефинансиране на кредит

Когато кандидатствате за рефинансиране на кредит, трябва да подготвите почти същите документи като тези за нормален потребителски или ипотечен заем.

Помнете, че точният списък с документи ще ви бъде предоставен от избраната финансова институция. Списъците по-долу са на информативно общо ниво.

Според вида на кредита, най-често нужните документи са:

Документи рефинансиране потребителски заем

Валиден документ за самоличност

Документи, потвърждаващи източниците на доходи

Копие на трудов договор

Допълнителни споразумения

Данъчна декларация

Договор за наем

Документи за настоящи задължения

Искане за кредит и декларации – обикновено по образец на съответната банка

Удостоверение за семейно положение – ако се изисква от банката

Документ за застраховка живот – ако се изисква към кредита да има такава

Други – по изискване на банката

Документи рефинансиране на ипотечен кредит

Документ за самоличност

Удостоверение за семейно положение

Копие на трудов договор

Удостоверение за липса или наличие на задължения

Ако кредитоискателят е семеен, то удостоверение за липса или наличие на избран имуществен режим

Данъчна оценка на имота

Кадастрална схема/скица на имота

Някои банки искат удостоверение за тежест на имота

Удостоверение за остатък от дълга към актуалния кредитор

Такси за закриване на ипотеката към настоящия ви кредитор

Застраховка Живот в полза на кредитодателя

И в двата случая, ако сегашният ви кредитодател не е готов да предоговори условията, ще се опита да ви откаже да търсите рефинансиране при негов конкурент.

Много хора лесно се разубеждават щом се заговори за събиране на документи и така остават с настоящите си условия.

Понякога обаче 1-2 инвестирани дни могат да спестят хиляди левове дългосрочно.

Рефинансиране на кредити без поръчител

Намирането на рефинансиране на кредити без поръчител при добра кредитна история не е сложна задача.

Доста от небанковите финансови институции, както и самите банки предлагат рефинансиране на дългове без нуждата от поръчител.

Разбира се, кредитният ви профил трябва да е достатъчно добър, за да може кредитодателят да ви се довери.

Това предполага да имате:

Добра кредитна история

Дългосрочен трудов договор

Достатъчно високи доказуеми приходи

Често възраст над 21 години

Други изисквания спрямо конкретния кредитодател

Ако по някаква причина, кредитният ви профил не отговаря на тези изисквания, напълно нормално е кредитодателят да поиска обезпечение срещу дълга или да ви откаже средства.

В такива случаи, възможно е да получите кредит за рефинансиране най-вече от небанкови финансови институции.

Лихвата на тези заеми ще бъде по-висока и ще трябва да предоставите обезпечение.

Помнете, че целта на подобни заеми не е да бъдат дългосрочно решение, а мостово финансиране, което да ви помогне да обедините задълженията си, подобрите кредитната си история и увеличите шансовете за банково финансиране. Предложение от този вид ще откриете тук.

Вижте също: как да погасите кредитите си с различни налични стратегии.

Съвети за рефинансиране на кредит

При рефинансиране на кредит, обърнете специално внимание на:

Ключови съвети за успешно рефинансиране

Уверете се, че приходите ви могат да покрият новопредложените вноски, особено ако се каните да заемете допълнителни пари.

Поискайте ясен отчет на всички такси на кредитодателя. При въпроси, не се колебайте да се обърнете към тях и да изисквате подробно разясняване.

Проверете с помощта на кредитен калкулатор крайната стойност на вашия рефинансиран заем и се уверете, че сделката наистина е по-добра.

Не прибързвайте, консултирайте достатъчно оферти и бъдете наясно с повечето предложения на пазара.

Пазете се от лъскави, времево лимитирани оферти. Някои кредити могат да предлагат гратисен период или такъв с примамливи временни условия, които обаче по-късно значително да оскъпяват задължението ви.

Погрижете се за кредитната си история - данните в ЦКР се пазят 5 години, уверете се, че задълженията ви са изрядни за този период. Само по този начин можете да си гарантирате, че ще получите оптимални условия по вашето рефинансиране на кредит.

Кредит за рефинансиране

Обмисляте кредит за рефинансиране?

Сравнете предложения на нашия сайт, изберете няколко институции и кандидатствайте.

Прегледайте получените оферти и ако действително са по-благоприятни за вас, пристъпете към действие.

Често задавани въпроси за рефинансиране на кредит

Възможно ли е да получа рефинансиране на кредити без поръчител?

Възможно ли е да получа рефинансиране на кредити без поръчител?

Да. Ако имате изрядна кредитна история и сте в добро финансово състояние, получаването на рефинансиране на кредити без поръчител е достъпна възможност, както от банкови институции, така и от небанкови. Имайте предвид, че ако в миналото ви или пък в сегашната ви ситуация, съществуват фактори, които могат да представляват притеснение за кредитодателя, то напълно естествено е те да потърсят допълнителна гаранция за заема. Рефинансиране на кредити без поръчител при влошено финансово състояние на длъжника биха отпуснали минимален брой кредитни представители и условията по тези заеми ще бъдат значително сурови и неблагоприятни.

Рефинансиране на кредити: добра идея ли е?

Рефинансиране на кредити: добра идея ли е?

Рефинансирането на кредити е добра идея, когато нещо или във вашата икономическа ситуация или в общ план се е променило. Ако лихвите по кредитите като цяло са паднали, а вие изплащате заем с фиксирана лихва от години, може би сега е удачен момент да се консултирате с вашия кредитодател възможно предоговаряне на условията. Подходете внимателно, хората често смятат, че рефинансирането винаги е добра идея. Това не е така. Понякога предложените условия могат да звучат примамливо, но в действителност да са по-ощетяващи дългосрочно.

Мога ли да изтегля кредит за рефинансиране на лоши кредити?

Мога ли да изтегля кредит за рефинансиране на лоши кредити?

Да. Често хората прибягват до обединяване на няколко задължения под един общ кредит, при невъзможност за изплащане на всеки един от кредитите по отделно. Това им позволява да реструктурират задължението си само към един кредитодател, да намалят месечните си вноски и като цяло да получат по-олекотени условия с по-малко такси.

Влияе ли рефинансирането на кредитната ми оценка?

Влияе ли рефинансирането на кредитната ми оценка?

Рефинансирането не влияе негативно на кредитната ви оценка, защото показва, че сте отговорни, заинтересовани и искате да изпълните кредитното си задължение.

Как да разбера дали офертата ми за рефинансиране е най-добрата?

Как да разбера дали офертата ми за рефинансиране е най-добрата?

Уверете се, че сте получили оферти от достатъчно кредитодатели, потвърдете, че разбирате точно условията и пресметнете разходите и крайната стойност на заема с помощта на пригодени за целта калкулатори.

След колко време мога да рефинансира кредит?

След колко време мога да рефинансира кредит?

Няма специално установен срок за това след колко време можете да рефинансирате вашия кредит. Това трябва да се случи в срока на неговата валидност и да помните, че обикновено банките са склонни да разглеждат рефинансиране не повече от два пъти. Има и допълнителни условия, едно, от които е срокът между повторно рефинансиране да е поне 1 година от предното такова.