Уики

Какво е инфлация и каква е тя в България през 2026?

Инфлацията често се споменава, а рядко се разбира. Вижте кое кара цените да се покачват, а спестяванията да се топят - Financer.com

Ние спазваме

Ние спазваме

6 мин четене | Лични финанси

От цената на хляба през цената на имотите, енергията, стоковите пазари и нататък, инфлацията играе ключова роля, както за инвестииците, така и за потреблението.

Причините за инфлация обаче могат да са много, а през 2026 ставаме свидетели на груповото действие на някои от тях и неприятното усещане за дежавю се засилва сред все повече хора.

Въпроси като какво е инфлация и какви са причините за нея са важни, но все по-наложително става да разберем и как да предпазим спестяванията си.

Какво е инфлация?

Инфлацията представлява общо покачване на цените на стоките и услугите на един пазар, в резултат на което парите се обезценяват.

Иначе казано, със същите пари вече можем да купим по-малко продукти, отколкото досега.

Умерената инфлация: полезна за икономиката

Не винаги обаче това явление е опасно - приема се, че инфлация между 1 и 3% годишно е дори здравословна за икономиката.

Как се измерва инфлацията?

Процентът на инфлацията се измерва чрез увеличението в цените на представителна кошница от консумативи и услуги.

Ако ви е любопитно какви продукти влизат в "малката" българска потребителска кошница, няма нужда да търсите, помагаме ви с директен линк към нея, просто кликнете тук.

Най-важното за инфлацията

Инфлацията е процентът, с който цените на продуктите и услугите в даден пазар се покачват.

Инфлацията най-често се определя като инфлация на разходите или инфлация на търсенето (повече детайли по-долу).

Индексът, който следи повишаването на цените в България е ИПЦ (индекс на потребителските цени) .

Инфлацията не винаги се тълкува негативно. Промяна от 1-3% годишно се смята здравословна за икономиката.

Хората, които притежават физически активи като недвижима собственост или злато, понякога виждат инфлацията като нещо позитивно, тъй като се вдига стойността на техните притежания.

Причини: защо има инфлация?

Инфлацията може да бъде причинена от множество фактори, като хората са свикнали да я разбират подтикната от основно два мотива:

Инфлация на разходите - за инфлация на разходите или инфлация с тласък на разходите говорим, когато цените се повишават в резултат на завишени разходи по производството на стоки.

Тези разходи могат да са свързани с поскъпването, на което и да е звено от производствената верига: суровини, енергия, заплати и други.

Добавянето на тези допълнителни разходи за производителя, означава, че той трябва да компенсира по някакъв начин.

Тъй като търсенето на стоките остава същото, то тогава разходите се прехвърлят по веригата от производител към потребител и така цените в магазините се покачват.

Инфлация на търсенето - за инфлация на търсенето говорим, когато се наблюдава засилено търсене от потребителите на продукт или услуга.

Предлагането е непроменено, но търсенето е увеличено и хората са склонни да платят повече.

При подобна ситуация през февруари 1991 г., Димитър Попов изричва прословутата в българската история фраза "За бога, братя, не купувайте".

Това далеч не са обаче всички причини за инфлацията.

Тя може да бъде причинена също така от:

**Увеличаване на количеството пари в обращение - или с други думи, принтирането на извънредно много пари.

Когато увеличението на парите в обращение изпреварва растежа на производството, се наблюдава инфлация, защото действително в пространството циркулират много повече пари, отколкото налични стоки и услуги за тях.

Валутно обезценяване - обезценяването е спад в обменния курс, който се отразява върху стойността на валутата.

Обезценяването на обменния курс прави износа на производството на дадена страна по-евтин за други икономики и така привлича чуждестранни купувачи.

Същевременно с това прави внасянето на стоки по-скъпо и по този начин местното население също се ориентира към консумацията на местни стоки пред вносни.

В международните среди, Щатите често обвиняват Китай в практики целящи обезценяването на техния юан. По този начин Китай стимулира износа на стоки от страната и засилва китайското потребление на местни стоки.

Политики и регулации - не е никаква новост, че правителствата предприемат действия, които да се отразяват негативно на джобовете на населението.

Последните четири години са съпътствани от множество кризи, при които в световен мащаб се предприемат сериозни политически действия, които най-вече професионалните представители на политическите среди самоопределят като успешни.

От почти спирането на икономиката в началото на Ковид, през военни конфликти, регулации и енергийни кризи, днес малцина са оптимисти за близкото бъдеще, а цените в магазините продължават да растат.

Видове инфлация

Според годишния ръст на инфлацията, тя може да бъде категоризирана по няколко начина.

Пълзяща инфлация - пълзящата инфлация е лек вид инфлация, при която цените се покачват с до 3% на година.

Счита се, че инфлация до 3% е здравословна за икономиката.

Подобен вид инфлация кара потребителите да смятат, че цените ще продължат да се качват и по този начин стимулира търсенето.

Ходеща инфлация - ходещата инфлация се характеризира с покачване от рода на 3 до 10% на година.

Тя вече наранява икономиката тъй като предизвиква драстичен растеж. Хората започват да се запасяват с повече стоки, отколкото са им необходими по принцип, за да избегнат още по-голямото увеличение на цените в близкото бъдеще.

Това също означава, че нито производителите, нито заплатите съумяват да отговорят на търсенето и цените се вдигат извън покупателния обсег на повечето хора.

Галопираща инфлация - галопиращата инфлация е над 10%. Парите се обезценяват толкова бързо, че нито бизнесите, нито хората могат да смогнат. Икономиката е силно нестабилна и правителствените лидери губят доверието на избирателите.

Хиперинфлация - случва се, когато цените скачат с над 50% на месец.

Обикновено е резултат от свръхпринтиране на пари от страна на правителствата, най-често за войни, като например Германия през 1920 година, или САЩ след Гражданската война.

Всички знаем обаче, че ние в България нямаме нужда от чуждестранни примери, защото още помним своята Виденова зима през 1996-1997.

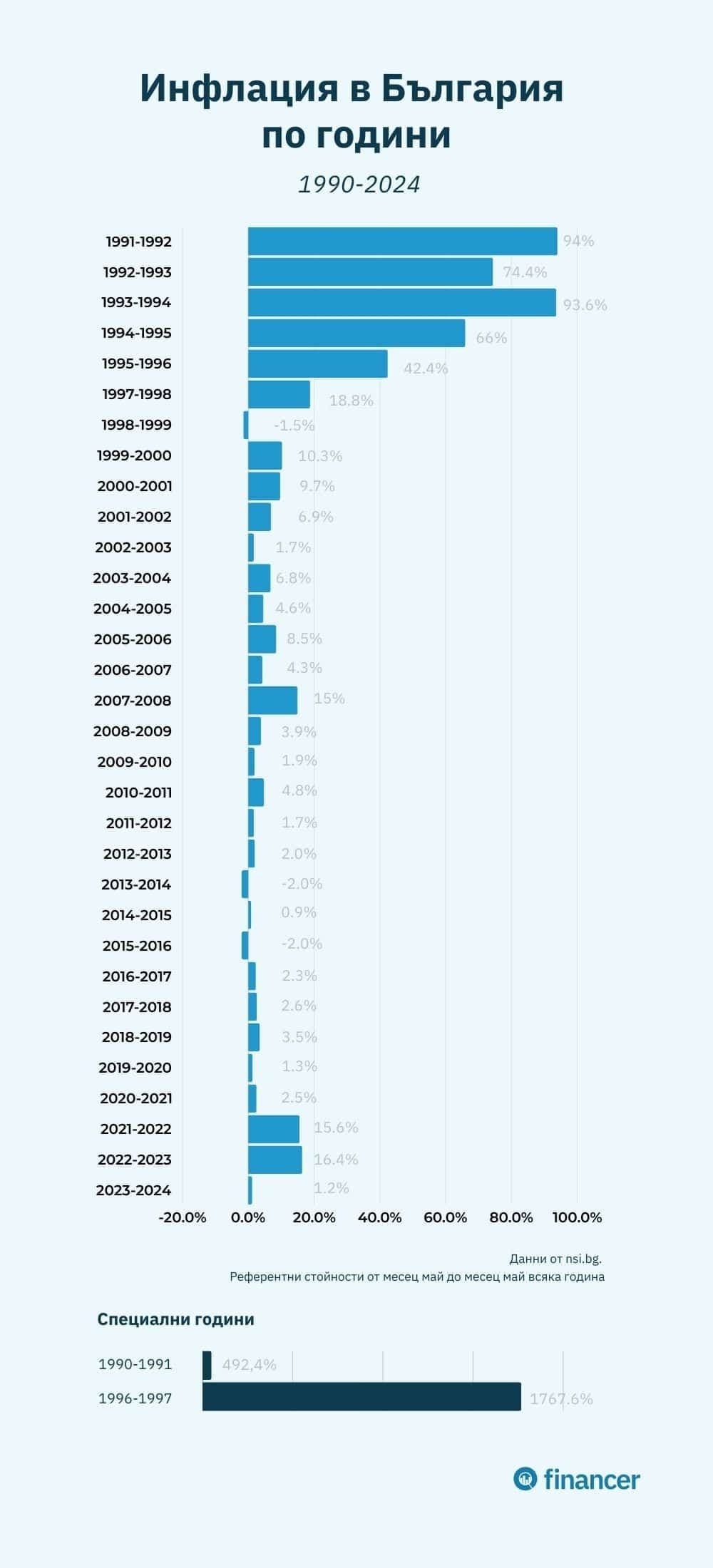

Инфлация в България 2026

По последни данни от НСИ, в момента в България се наблюдава отрицателна инфлация от 0,1% спрямо 1-ви януари 2024 г.

Данните, с които разполагаме засега, са до септември 2024 г.

От друга страна, през последните 5 години, инфлацията в България изглежда така:

От септември 2023 до септември 2024: 1.2%

От септември 2022 до септември 2024: 7.5%

От септември 2021 до септември 2024: 27.6%

От септември 2020 до септември 2024: 33.7% .

От септември 2019 до септември 2024: 35% .

Инфлация в България по години

Следващата графика изразява инфлацията в България по години от 1990 насам.

Високите брокерски такси изяждат вашите печалби

Спестете хиляди левове, като изберете най-добрия брокер за вашите инвестиционни нужди и цели.

Сравнете инвестиционните брокери сега

Кой печели от инфлацията и кой губи?

Макар вероятно на въпроса "Кой губи от инфлация?", повечето да бързат да отговорят "Аз", добре е да знаем, че все пак съществуват групи хора, които успяват да се възползват от нея.

Прозорливите инвеститори са едни от тях.

Инвестиралите, например, в енергийни компании често биват облагодетелствани при вдигане на цените на енергията.

Далеч по-любопитно е друго. Знаете ли, че правителствата също могат да се облагодетелстват от инфлацията?

Оставяме критичната преценка на вас, а по-долу споделяме кои групи най-често усещат позитивен ефект от спада в стойността на парите:

Заемополучатели с фиксиран лихвен процент, които са договорили условията по заемите преди години.

В този случай не се отнася толкова до печалба, колкото до спестяване на средства в известен смисъл, тъй като лихвите през последните години също са се покачили, а това разбира се се отразява на размера на месечните вноски.

Енергийната индустрия - покачването на цените в енергийната индустрия често се дължи на динамика на търсенето и предлагането, регулаторни фактори и фактори на околната среда, условия на световния пазар и геополитическата обстановка сред други.

Собствениците на земя и недвижими имоти- инфлацията вдига стойността, както на имотите, така и на земята и това съвсем не е неочаквано включване в нашия списък.

Правителствата със заеми - правителствата се облагодетелстват от неочаквано високата инфлация по няколко начина (да, конфликтът на интереси тук прави тази тема доста противоречива, но си заслужава да се спомене).

На първо място, с увеличението на заплатите покрай инфлацията, се увеличава и количеството данъци и такси, които правителството събира.

Освен това, реалната стойност на дълга на правителствата спада, тъй като при фиксиран лихвен процент на облигациите, и неочаквано висок процент на инфлацията, същата обезценява стойността на облигациите и докато за инвеститорите в облигации това не е добра новина, то за правителствата е добре дошло.

Техният дълг вече струва по-малко.

И сега, разбира се, нека се спрем за момент и на хората, които усещат удара на срива най-силно.

Хората със спестявания - българите имаме един много популярен израз, в който се казва, че държим парите си под дюшека. Е, без значение дали са под дюшека, в шкафа или в банката, спестените средства губят покупателната си способност и следователно стойността си.

В този ред на мисли, ако се чудите как можете да предпазите средствата си, то нашата статия с идеи за инвестиции може да ви бъде доста полезна.

Хората с фиксирани доходи - или с други думи, хората на фиксирана заплата, пенсионерите, студентите на стипендии, жените в майчинство и общо взето всички, които разчитат на точно установена сума всеки месец.

Хората, които изпитват финансови затруднения и преди инфлацията - тази група безспорно е най-засегната от растящата инфлация. Ако в момента се намирате в подобна ситуация, то направете всичко възможно да увеличите приходите си, за да избегнете изпадането в дългове.

Някои от най-успешните хора на света са изпадали в крайни ситуации и благодарение на умствената настройка и постоянството си са успели да превърнат трудностите в мотивация.

Често задавани въпроси свързани с инфлация

Какво е ИПЦ - индексът на потребителските цени?

Какво е ИПЦ - индексът на потребителските цени?

Индексът на потребителските цени е общ показател за измерване на инфлацията чрез следене на измененията на цените на потребителските стоки и услуги, които влизат в състава на потребителската кошница на едно домакинство.

ИПЦ се пресмята ежемесечно в България от Националния статитически институт и се използва като:

- официален измерител на инфлацията

- средство за индексиране на заплати, пенсии и други доходи на правителството при необходимост

Какво е дефлация?

Какво е дефлация?

Понякога може да се наблюдава и обратният ефект на инфлацията - дефлация. Той се изразява с поевтиняване на стоките, докато валутата на държавата покачва стойността си.

В прекомерни размери обаче, и двете явления могат да бъдат заплаха за икономиката.

- Инфлация - Цените се покачват, а валутата отслабва

- Дефлация - Цените намаляват, а валутата покачва покупателната си способност

Защо има инфлация?

Защо има инфлация?

Любопитно е да се знае, че сред съвременните икономисти не съществува консенсус относно причините за съществуването на инфлацията.

Все пак, то се разбира обикновено като причинено от две основни явления:

- Повишаване на производителните разходи - в този случай се получава инфлация на разходите. За производителите е по-скъпо да произвеждат дадени стоки докато търсенето се задържа непроменено и за да компенсират по-големите разходи, те прехвърлят стойността им по веригата към потребителите и така се получава повишаване на цените в магазините.

- Повишаване на търсенето - рязкото повишаване на търсенето на дадени стоки или услуги при задържане на пазарното предлагане на едно и също ниво, води до увеличение на цените, тъй като има по-голямо търсене, отколкото предлагане и съответно хората са готови да заплатят по-големи суми, за да се сдобият с желаната стока или услуга.

Важно е да се спомене, че множество фактори влияят върху появата на горните две явления като например, политически намеси, военни конфликти, социални кризи и други.

Кой печели от инфлацията?

Кой печели от инфлацията?

Макар инфлацията да има като цяло негативни ефекти върху потребителите, някои хора могат да се възползват от нея. В статията по-горе споделяме кои са те и по какъв начин могат да се облагодетелстват, уверете се да прочетете всички подробности.

Къде мога да открия статистика на инфлация по години?

Къде мога да открия статистика на инфлация по години?

На тази страница може да откриете визуална графика с регистрираната инфлация по години. Ако искате сами да проверите даден период, то можете да го направите в сайта на статистическия институт тук.

Как да се предпазим от инфлацията?

Ако просто седите и наблюдавате инфлацията, вероятно ще видите как спестяванията ви се топят, а мечтите свързани с тях се отдалечават.

Макар ефектът ѝ да се усеща в супермаркета обаче, все пак не е лесно човек да осъзнае колко обеднява, докато привидно има същата сума пари.

Ето няколко примера, които по реален начин илюстрират мащаба на днешната инфлация.

Ако през март 2020, сте имали 10,000 лв, то днес стойността на тази сума се равнява на едва 6 820 лв.

В същия ред на мисли, с малко по-голяма цифра, ако през март 2020 сте имали 100,000 лв, то днес те биха се равнявали на 68,200 лв. Виждате загубата, нали?

Подобно сравнение, определено поставя нещата в различна перспектива и ни кара да се замислим.

Ето къде идва мястото на инвестициите.

Точно за това, тук ви предлагаме 4 от най-доказаните идеи, чрез които можете да вложите спестените финанси и да ги предпазите от обезценяване.

Инвестиция в недвижимо имущество

Инвестицията във физически активи като имоти са добра идея за защита от инфлацията, но най-вече ако има на кого да прехвърлите текущите покачващи се разходи по тях.

Какво имаме предвид?

Инвестицията в апартамент, например, е изгодна ако имате наематели, които да покриват вашите месечни разходи по ипотеката + ако е възможно, малко отгоре.

Освен това, с инфлацията цената на имотите се покачва, така че е възможно да го продадете на по-късен етап и така да изкарате допълнителни пари.

Ако инвестицията в собствен имот на този етап не ви се струва реалистична, то може да инвестирате в недвижимо имущество чрез някоя компания за P2B проекти, подобни възможности може да откриете на нашата страница тук.

Инвестиция в заеми или облигации

Можете да инвестирате в заеми чрез P2P компании и по този начин да заемате средствата си на хора, които търсят кредит, а те да ви ги връщат по-късно с прибавената към тях уговорена лихва.

Подобна инвестиция е възможна чрез компании като Mintos и Peerberry, а повече информация може да видите на нашата посветена на инвестицията в [P2P кредити страница](https://financer.bg/investirane/p2p/.

Инвестиция в акции

Вашите средства могат да ви направят съ-собственици в компании като Google, Amazon, Apple, Tesla и други и да ви позволят не само да взимате участие в решенията за бъдещето на компаниите, но и да растете заедно с тях.

Чрез инвестицията в акции можете да получавате дивиденти или да регистрирате капиталова продажба при увеличението в цената на акциите на стоковия пазар.

Ако искате да научите повече подробности за търговията с акции, започнете от нашия подробен наръчник тук.

Инвестиция във фондове или ETF

Инвестицията във взаимни фондове е по-достъпна от всякога чрез специализирани в това компании.

Като алтернатива, ако искате директно да управлявате своите активи от удобството на дома си и да инвестирате в доказал се пазарен индекс като американския S&P 500, например, то не пропускайте да прочетете нашата страница посветена на ETF тук.

Исторически, годишният процент на възвръщаемост на S&P 500 е около 10%, така че това определено е възможност, която си струва да проучите.

Диверсификация на портфолиото: защита срещу инфлацията

Без значение какъв начин за инвестиция ви се струва най-подходящ за вас самите, съветваме ви да не слагате всичките си яйца в една кошница и да разнообразите вашето инвестиционно портфолио чрез избирането на различни активи.

Помнете, че всяка инвестиция е обвързана с риск от загуби, подходете разумно към вашия избор.

В тази несигурна ситуация, единственото сигурно нещо е, че инфлацията наистина ще обезцени спестените ви средства, затова обмислете добре как да подходите най-правилно и проучете различните възможности.

Коментари

Само регистрирани потребители могат да оставят коментари.